Факультет экономики и управления

Заочное отделение

Курсовая работа

По дисциплине «Финансовый менеджмент»

На тему: Управление денежными средствами

Москва – 2006

Содержание

| Введение ………………...………………………………………...………… | 3 |

| 3 | |

| Заключение …………………………………………………………………. | |

| Список литературы ……………………………………………………….. |

Введение

Исследование денежных потоков компании создает основу для количественного анализа последствий принятия сложных управленческих решений и формального сравнения их различных вариантов, позволяя представить результаты такого анализа в виде, понятном не только специалистам. Это повышает эффективность как деятельности планово-экономических служб предприятий, так и решений, принимаемых руководством компаний.

ЭФФЕКТИВНОЕ УПРАВЛЕНИЕ ФИНАНСОВЫМ ЦИКЛОМ КАК ОСНОВА ОПТИМАЛЬНОГО УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ

Основная задача менеджмента любой компании - эффективное управление имеющимися в его распоряжении ограниченными ресурсами - применительно к управлению денежными средствами в краткосрочном аспекте решается путем манипулирования рядом параметров, определяющих длительность финансового цикла. Напомним, что финансовый цикл для предприятия - это период времени, который начинается с момента поставки сырья, материалов и комплектующих или получения поставщиками аванса за их поставку и заканчивается моментом получения предприятием оплаты за продукцию, отгруженную заказчикам. При грамотном управлении финансовым циклом можно существенно повлиять на потребности предприятия в оборотных средствах и скорость их оборота, что не только скажется на эффективности бизнеса, но и на потребности компании в рабочем капитале.

Какие же возможности существуют для этого?

![]() Столь необходимые предприятию денежные средства могут быть высвобождены, в частности, путем изменения длительности, ресурсоемкости и других параметров производственного цикла (т.е. способа или технологии осуществления основной деятельности). При этом понятно, что, например, в случае рассмотрения вопросов целесообразности смены технологии без дополнительных инвестиций не обойтись и анализ последствий подобных решений должен вестись максимально тщательно.

Столь необходимые предприятию денежные средства могут быть высвобождены, в частности, путем изменения длительности, ресурсоемкости и других параметров производственного цикла (т.е. способа или технологии осуществления основной деятельности). При этом понятно, что, например, в случае рассмотрения вопросов целесообразности смены технологии без дополнительных инвестиций не обойтись и анализ последствий подобных решений должен вестись максимально тщательно.

![]() Кроме таких решительных преобразований, как замена оборудования, смена технологии, осуществление реинжиниринга предприятия, затрагивающих сами основы его деятельности, возможно использование и менее радикальных средств, в частности, развертывание широкой производственной кооперации (т.е. осуществление закупок части комплектующих вместо их самостоятельного производства).

Кроме таких решительных преобразований, как замена оборудования, смена технологии, осуществление реинжиниринга предприятия, затрагивающих сами основы его деятельности, возможно использование и менее радикальных средств, в частности, развертывание широкой производственной кооперации (т.е. осуществление закупок части комплектующих вместо их самостоятельного производства).

![]() Увеличить приток денежных средств можно также, увеличив объем продаж. Однако при реализации попыток "поиграть" ценой продукции следует, как минимум, проанализировать безубыточность производства.

Увеличить приток денежных средств можно также, увеличив объем продаж. Однако при реализации попыток "поиграть" ценой продукции следует, как минимум, проанализировать безубыточность производства.

![]() Не следует оставлять в стороне и рассмотрение возможностей ускорения оборачиваемости запасов (или более широко - ресурсов). Их наличие, очевидным образом, определяется стремлением компании снизить риск более серьезных потерь, могущих возникнуть в результате остановки основной деятельности, возникновения неудовлетворенного спроса и т.п., чем от несения дополнительных издержек, уровень которых определяется объемом этих запасов. При этом, рассматривая данный вопрос, термин "запасы" следует понимать достаточно широко: можно говорить о запасах конечной продукции, полуфабрикатов и сырья, природных и трудовых ресурсов, а также запасах денежных средств.

Не следует оставлять в стороне и рассмотрение возможностей ускорения оборачиваемости запасов (или более широко - ресурсов). Их наличие, очевидным образом, определяется стремлением компании снизить риск более серьезных потерь, могущих возникнуть в результате остановки основной деятельности, возникновения неудовлетворенного спроса и т.п., чем от несения дополнительных издержек, уровень которых определяется объемом этих запасов. При этом, рассматривая данный вопрос, термин "запасы" следует понимать достаточно широко: можно говорить о запасах конечной продукции, полуфабрикатов и сырья, природных и трудовых ресурсов, а также запасах денежных средств.

Каким же должен быть объем запасов? Пока потенциальные потери превышают издержки содержания запасов, наличие их определенных объемов представляется выгодным, однако окончательное решение должно выноситься только после проведения детального анализа всех возможных вариантов. При этом практика показывает, что в процессе тщательного изучения причин возникновения тех или иных запасов может оказаться, что без них вообще можно обойтись или, по крайней мере, сократить их объемы.

В общем случае сокращение запасов возможно за счет более эффективной организации процессов функционирования предприятия. Одним из традиционных путей улучшения ситуации с запасами (в том числе и "запасами" денежных средств). дающих большой эффект, является налаживание более тесных партнерских взаимоотношений с другими организациями (поставщиками, дистрибьюторами и т.д.), включенными в цепочку "поставка сырья, материалов и комплектующих - производство - сбыт". При этом для принятия взвешенных решений относительно запасов необходимо анализировать ситуацию не только в рамках самой компании, но и в рамках всей этой цепочки, и проводить с другими ее участниками активную работу, в том числе, касающуюся дебиторской и кредиторской задолженностей и способов взаиморасчетов.

Повлиять на длительность финансового цикла и эффективность своих операций компания также может, применяя те или иные средства платежа и схемы для расчетов с поставщиками, потребителями и т.д. При этом важными являются ее взаимоотношения не только с другими участниками производственно-сбытовой цепочки, но и с банками, поскольку при этом существует возможность выбора тех или иных финансовых инструментов и оптимизации их параметров (процентов, скорости прохождения платежей и т.д.). Соответственно, правильный выбор этих инструментов можно осуществить только после всесторонних расчетов и сравнения различных схем их использования.

ОСНОВНЫЕ ПРИНЦИПЫ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ

Реализуя все перечисленные мероприятия, необходимо придерживаться следующих основных принципов управления денежными средствами:

![]() совокупный денежный поток должен стремиться к некоторой положительной величине ("страховому запасу"), которая определяется уровнем риска, приемлемым с точки зрения данного предприятия;

совокупный денежный поток должен стремиться к некоторой положительной величине ("страховому запасу"), которая определяется уровнем риска, приемлемым с точки зрения данного предприятия;

![]() должна быть обеспечена реализация как можно большего объема продукции путем установления разумных цен на нее;

должна быть обеспечена реализация как можно большего объема продукции путем установления разумных цен на нее;

![]() необходимо максимально ускорить оборачиваемость всех видов запасов при обеспечении их бездефицитности как средства защиты от падения объемов продаж продукции;

необходимо максимально ускорить оборачиваемость всех видов запасов при обеспечении их бездефицитности как средства защиты от падения объемов продаж продукции;

![]() деньги с дебиторов должны собираться как можно быстрее (при этом, однако, следует избегать чрезмерного давления на них, так как это может вызвать падение объемов продаж);

деньги с дебиторов должны собираться как можно быстрее (при этом, однако, следует избегать чрезмерного давления на них, так как это может вызвать падение объемов продаж);

![]() для ускорения этого процесса следует использовать разумные (экономически оправданные) скидки на продукцию и услуги;

для ускорения этого процесса следует использовать разумные (экономически оправданные) скидки на продукцию и услуги;

![]() следует добиваться разумных сроков выплаты кредиторской задолженности без ущерба для дальнейшей деятельности компании, а также скидок у поставщиков сырья и комплектующих.

следует добиваться разумных сроков выплаты кредиторской задолженности без ущерба для дальнейшей деятельности компании, а также скидок у поставщиков сырья и комплектующих.

Одним из основных критериев правильности управленческих решений, принимаемых в финансовой сфере, является положительность совокупного потока денежных средств в любой момент времени (отрицательный денежный поток и/или отрицательный оборотный капитал - первый симптом финансового неблагополучия предприятия).

Дефицит денежных средств может вызываться как внешними, так и внутренними причинами. К числу последних можно отнести падение объемов продаж продукции как следствие потери крупных потребителей, недостатков в управлении ассортиментом продукции и т. д., а также изъяны в системе управления финансами (слабое финансовое планирование, отсутствие управленческого учета, потеря контроля над затратами и т. п.).

К внешним причинам, наиболее часто вызывающим возникновение дефицита денежных средств, можно отнести: повышение конкуренции со стороны других товаропроизводителей, использование неденежных форм расчетов (бартера), рост цен на энергоносители, изменение котировок валют, давление налогового законодательства, высокая стоимость заемных средств, высокий уровень инфляции и т. д.

Основные возможные направления деятельности компании по ликвидации дефицита денежных средств представлены в таблице.

Основные направления деятельности по ликвидации дефицита денежных средств предприятия

| Меры | Направления деятельности | |

| Увеличение притока денежных средств | Уменьшение оттока денежных средств | |

| Краткосрочные | Продажа или сдача в аренду внеоборотных активов. Рационализация ассортимента продукции. Реструктуризация дебиторской задолженности, управление ею. Использование адекватных финансовых инструментов. Использование механизма частичной или полной предоплаты за отпускаемую продукцию. Использование внешних источников краткосрочного финансирования. Разработка системы скидок для покупателей. | Сокращение всех видов затрат. Отсрочка платежей по обязательствам. Использование скидок, предоставляемых поставщиками. Пересмотр инвестиционных программ. Налоговое планирование. Переход к вексельным расчетам и взаимозачетам. |

| Долгосрочные | Дополнительная эмиссия акций или эмиссия облигаций. Поиск стратегических партнеров и инвесторов. Реструктуризация компании. | Заключение долгосрочных контрактов с поставщиками сырья, материалов и комплектующих, предусматривающих скидки, отсрочки платежей и другие льготы. Налоговое планирование. |

Другая ситуация, с которой может столкнуться предприятие, - это переизбыток денежных средств в отдельные моменты времени, образующийся в связи с тем, что величина положительного денежного потока превосходит потребности компании в денежных выплатах. В данном случае неизбежно возникает вопрос об их целесообразном использовании (инвестировании).

Необходимость инвестирования (естественно, речь идет о краткосрочном вложении средств) обусловлена тем, что при избытке денежных средств компания несет убытки, связанные либо с упущенной выгодой от неиспользования потенциально прибыльного размещения свободных средств, либо с их обесцениванием в результате инфляции.

Управленческое решение в отношении инвестирования временно свободных средств должно отвечать обычным требованиям к инвестициям как таковым (вложения должны быть ликвидными, безопасными и прибыльными). Исходя из этого, критериями при принятии соответствующего решения являются:

![]() степень ликвидности предполагаемых инвестиций;

степень ликвидности предполагаемых инвестиций;

![]() степень риска (для данного объекта вложений);

степень риска (для данного объекта вложений);

![]() альтернативная стоимость вложения средств в другие объекты/инструменты.

альтернативная стоимость вложения средств в другие объекты/инструменты.

При этом анализ возможных решений о вложении временно свободных средств и выбор наилучшего из них следует проводить в соответствии со стандартной процедурой анализа и оценки инвестиционных проектов.

Потребность в повышении эффективности бизнеса заставляет все большее число российских компаний при решении деловых задач переходить от использования "приблизительных расчетов" и "ориентировочных прикидок" к серьезным аналитическим исследованиям.

В настоящее время бурно развивается такое направление, как имитационное моделирование на основе финансовых потоков. В его рамках моделируются самые разнообразные процессы, происходящие на предприятии, и решения выбираются на основе анализа процессов и расчета моделей.

Одним из аспектов принятия решений в компании, напрямую связанных с денежными потоками, является управление сферой ее финансов. В зависимости от ситуации и характера проблемы решения, относящиеся к этой сфере, могут касаться:

![]() общей эффективности функционирования компании (анализируются все ее финансовые потоки, а решения принимаются с учетом возможных последствий во всех сферах ее деятельности; рассматриваемые вопросы - выбор источников и схемы финансирования, долгосрочное управление денежными средствами предприятия, другие производные задачи);

общей эффективности функционирования компании (анализируются все ее финансовые потоки, а решения принимаются с учетом возможных последствий во всех сферах ее деятельности; рассматриваемые вопросы - выбор источников и схемы финансирования, долгосрочное управление денежными средствами предприятия, другие производные задачи);

![]() эффективности проекта или направления деятельности компании (наибольшее внимание уделяется финансовым потокам данного проекта или направления; рассматриваемые вопросы - финансовое планирование, оптимизация деятельности с точки зрения финансов, в том числе налоговое планирование, и т. д.);

эффективности проекта или направления деятельности компании (наибольшее внимание уделяется финансовым потокам данного проекта или направления; рассматриваемые вопросы - финансовое планирование, оптимизация деятельности с точки зрения финансов, в том числе налоговое планирование, и т. д.);

![]() "локальной" эффективности (анализируются некоторые составляющие денежных потоков, относящиеся к локальной задаче, решаемой структурной единицей компании; последняя исследуется "изолированно" от других подразделений компании, так как принимаемые решения не затрагивают другие объекты, а рассматриваемые при этом вопросы - краткосрочное управление финансами, управление издержками и оборотными средствами, анализ безубыточности и т. п.).

"локальной" эффективности (анализируются некоторые составляющие денежных потоков, относящиеся к локальной задаче, решаемой структурной единицей компании; последняя исследуется "изолированно" от других подразделений компании, так как принимаемые решения не затрагивают другие объекты, а рассматриваемые при этом вопросы - краткосрочное управление финансами, управление издержками и оборотными средствами, анализ безубыточности и т. п.).

Такое разделение задач управления сферой финансов не является догмой (например, анализ безубыточности часто используется и при стратегическом управлении компанией, и при управлении производством) и лишь очерчивает круг возможных задач управления финансами.

ОСНОВНЫЕ ЗАДАЧИ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ

В принципе управление денежными средствами сводится к выявлению причин их недостатка или избытка, а также определению источников их поступления и направлений использования. При этом в рамках финансового анализа под денежными средствами понимают: денежную наличность, т.е. свободные средства, которыми компания обладает в настоящий момент и разность между чистым оборотным капиталом и потребностью в оборотном капитале (она указывает на необходимость привлечения внешних средств).

Целью управления денежными средствами компании является следующее:

обеспечение возможности гибкого реагирования на изменения рыночной ситуации;

повышение эффективности деятельности путем принятия взаимоувязанных решений во всех областях управления, затрагивающих финансовые потоки;

осуществление целенаправленных организационных изменений в компании путем оценки деятельности подразделений, формального анализа возможных альтернативных вариантов действий, принятия и реализации соответствующих управленческих решений;

демонстрация возможностей роста и прибыльности потенциальным инвесторам;

осознанный выбор адекватной финансовой стратегии путем оценки сопоставления уровней прибыли и риска.

В конечном счете все сводится к оптимизации денежной наличности и поддержанию финансового равновесия (иногда говорят о выживании компании) с наименьшими затратами, что является одной из главных задач любой компании. Важнейшим при этом является анализ достаточности средств и скоординированности поступлений и выплат с целью обеспечения ликвидности компании. Но и эта, казалось бы, несложная задача может оказаться достаточно трудоемкой даже в условиях небольшого предприятия, не говоря уже о проведении исследований типа "что будет, если...", например, с целью выбора необходимого "интервала планирования" (не путать "с горизонтом планирования!").

Облегчить решение подобных задач способно использование автоматизированных систем финансового моделирования, обеспечивающих возможность принятия руководством компаний взвешенных управленческих решений. Одна из них - система разработки финансовых планов и инвестиционных проектов Project Expert (далее РЕ) компании "Про-Инвест-ИТ", в которой реализовано множество различных методов комплексного анализа проблем, стоящих перед предприятиями.

В аспекте вопроса, рассматриваемого в данной статье, система РЕ предоставляет пользователю возможность автоматического получения бюджета денежных средств, снимая с него рутинную работу по проверке правильности его составления, проведению предварительного анализа и расчета основных показателей. При этом РЕ не предъявляет каких-то особых требований к его квалификации пользователя (достаточно просто хорошо знать свой бизнес) и позволяет сконцентрировать внимание на истинно управленческих вопросах: изучении последствий принятия тех или иных возможных решений, выборе наиболее адекватного из них и контроле за его дальнейшей реализацией.

ИНСТРУМЕНТЫ И ПРИЕМЫ УВЕЛИЧЕНИЯ ПОТЕНЦИАЛА КОМПАНИИ

Управление денежными средствами компании в долгосрочном аспекте - краеугольный камень реализации ее финансовой стратегии. При этом существует ряд инструментов и приемов, которые руководство компании может использовать для сохранения или увеличения ее производственного или коммерческого потенциала. Целью в данном случае является выбор наиболее эффективного сочетания доступных компании инструментов и приемов, наиболее полно соответствующих ее целям и стратегии. К числу основных вопросов, которые при этом необходимо решить, относятся следующие:

определение финансовых потребностей компании на длительный период с учетом планируемых действий во всех областях управления (уяснение того, какое финансирование и в каком объеме потребуется, а также, в какие сроки и как будут использованы эти средства);

выбор источников финансирования (определение того, какие альтернативные источники финансирования существуют, какие инструменты финансирования доступны и какие из них целесообразно использовать);

принятие решения о формировании структуры капитала на основе оценки влияния на компанию и на доступность для нее других источников финансирования в результате использования каждого из способов финансирования.

При определении финансовых потребностей компании следует принимать во внимание величины текущих оборотных активов (оборотного капитала), в том числе связанных с сезонными и другими колебаниями, а также постоянных активов (основных средств). При этом, если финансирования из традиционных внутренних и внешних источников для реализации потенциала или роста компании не хватает, она вынуждена обращаться за капиталом, относящимся к разряду рискового.

Для долгосрочного финансирования у компании есть возможности использовать следующие инструменты (перечислены в порядке увеличения степени риска невозврата для стороны, предоставляющей средства):

срочные ссуды;

лизинг;

ипотечные ссуды;

субординированные долги (выплачиваются после удовлетворения требований обеспеченных кредиторов);

выпуск акций;

субсидии;

средства стратегических альянсов;

поручительства, гарантии.

Каждый из этих источников средств обладает своими особенностями: издержками, сроками, возможностями предприятия воспользоваться ими и т. д., и задача руководства компании - выбрать наиболее эффективные из них для достижения ею своих целей.

Действия компании в процессе управления денежными средствами в долгосрочном аспекте предполагают наличие следующих шагов:

определение целей, создание концепции развития бизнеса, разработку стратегии развития и плана ее реализации;

сбор необходимой информации о компании и построение ее финансовой модели;

определение финансовых потребностей компании для реализации стратегии ее развития (объемы, типы, сроки);

определение возможных (доступных) источников финансирования и их характеристик (сроки и условия предоставления средств и т. п.);

проведение финансовых расчетов с целью оценки последствий использования тех или иных финансовых инструментов, а также осуществление других необходимых видов анализа;

выбор варианта финансирования, наиболее полно соответствующего целям и концепции развития компании, анализ влияния разного рода неопределенностей; разработку стратегии финансирования и составление финансового плана;

разработка стратегии привлечения капитала и подготовка к переговорам;

проведение переговоров; заключение соглашения;

получение средств и осуществление контроля выполнения финансового плана.

Сначала строится финансовая модель компании и по результатам расчетов выявляется потребность бизнеса в дополнительных финансовых средствах.

Когда такая потребность есть и предприятие обладает возможностью пополнения своих финансовых ресурсов, перед ним встает задача выбора дополнительных источников финансирования для устранения дефицита средств. При этом вопрос заключается в том, какую часть потребностей покрывать за счет источников долгосрочных и среднесрочных средств, а какую финансировать с использованием банковского кредита. Все это можно сделать с помощью системы РЕ, в которой, как уже указывалось, реализована возможность описания самых разных финансовых инструментов, что важно для составления финансовой модели деятельности компании, наиболее приближенной к реальности.

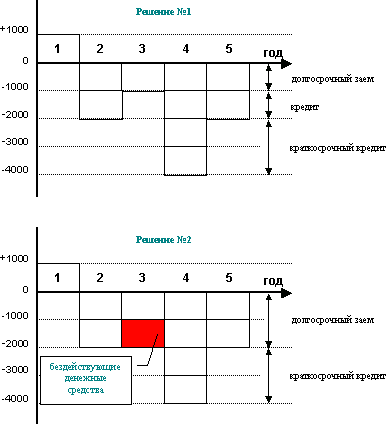

Например, с помощью системы РЕ можно оценить различные варианты покрытия дефицита (рис. 2).

Рис. 2. Варианты использования дополнительных источников финансирования для устранения дефицита средств

Критерии выбора конкретного решения - его стоимость и возможность обеспечения с его помощью финансового равновесия компании (т.е. анализировать следует рентабельность и риск). Например, решение № 2 на рис. 2 может оказаться более дорогим, но менее рискованным.

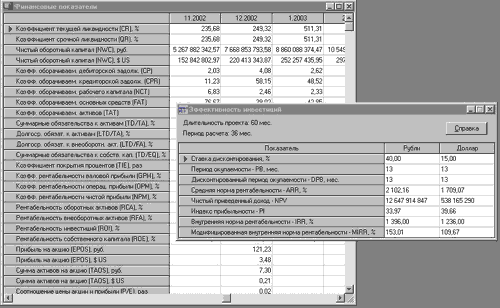

Для сравнения допустимых вариантов следует воспользоваться возможностями системы РЕ, предоставляемыми ею в области анализа принимаемых финансовых решений, выполнив сравнение соответствующих показателей эффективности, финансовых коэффициентов, уровня риска и т. д. для каждого из этих вариантов.

Для анализа последствий принимаемых решений и сравнения возможных решений между собой в системе РЕ можно воспользоваться вкладками "Финансовые показатели" и "Эффективность инвестиций" (рис. 3).

Рис. 3. Сравнительный анализ возможных решений

Этот упрощенный пример демонстрирует сложность проблем выбора и осуществления финансовой политики, которые должны быть решены в контексте разработки финансового и инвестиционного плана и достижения финансового равновесия.

Понятно, что в реальных ситуациях поиск решения более сложен, так как решение должно учитывать также требования банков и иных финансовых организаций, предоставляющих компании финансовые средства. Эти требования обусловлены тем, что у любой финансирующей стороны есть свой интерес, и учет этого факта - залог успешных переговоров о предоставлении средств.

Возможных инвесторов прежде всего интересуют вопросы возврата средств (т.е. фактически эффективность своих вложений и их оправданность с учетом риска их невозврата), и система РЕ позволяет проанализировать последствия принимаемых решений для всех заинтересованных сторон и показывает денежные потоки, имеющие отношение к ним (рис. 4).

Рис. 4. Вкладка системы РЕ "Доходы участников"

При принятии решений, относящихся к управлению денежными средствами в долгосрочной перспективе, особое внимание следует уделять не только финансовому, но и инвестиционному плану.

Именно в совокупности инвестиционный и финансовый планы позволяют руководству компании сделать вывод о ее финансовом равновесии в долгосрочной перспективе. Кроме того, составление этих планов является "полигоном" для обучения принятию финансовых решений: чтобы достичь финансового равновесия необходимо сначала разработать некоторое число предварительных вариантов решения, которые послужат фундаментом для принятия окончательного решения. При этом в данный процесс неизбежно будут вовлечены все наиболее компетентные сотрудники компании.

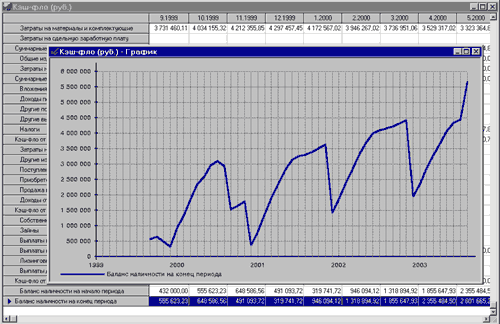

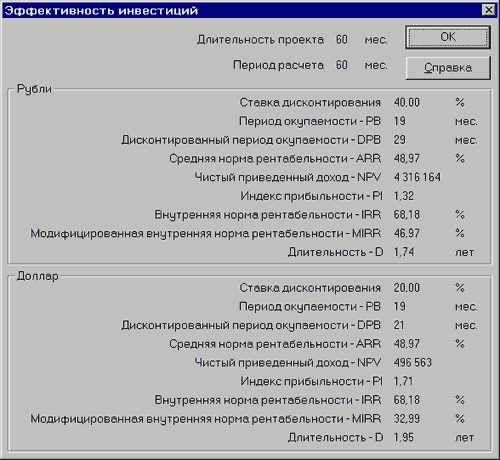

Для принятия адекватного решения руководство компании может воспользоваться инструментами, предоставляемыми ему системой РЕ. В каждом специфическом случае критериями правильности решения могут служить самые разные характеристики, наиболее универсальными из которых являются cash-flow (рис. 5) и таблица показателей эффективности инвестиций (рис. 6).

График cash-flow и таблица эффективности инвестиций - одни из главных отчетных документов, используемых при подборе вариантов финансирования и анализе последствий использования того или иного его источника.

Рис. 5. График cash-flow

Рис. 6. Даные по эффективности инвестиций

Инвестиционный и финансовый планы как документы, содержащие перечень источников финансирования и направлений их использования, обычно составляются на период 3-5 лет. Оба плана являются результатом коллективного обсуждения финансовой политики и отражают фундаментальный выбор компании, касающийся в том числе и структуры финансирования, которая зависит от целей компании и определяется результатами поиска источников и способов финансирования, имеющих наименьшую стоимость, а также обеспечивающих финансовое равновесие компании с учетом степени риска, которому она подвергается.

Задачи, возникающие в связи с разработкой, оценкой и осуществлением инвестиционного и финансового планов, могут быть только глобальными и многомерными, так как опираются на комплекс целей компании и внешних требований, предъявляемых к ней.

Заключение

Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит, во-первых, за счет сокращения продолжительности операционного цикла. Во-вторых, за счет более экономного использования собственных и как следствие, уменьшения потребности в заемных средствах. Поэтому эффективность работы предприятия в значительной степени зависит от организации системы управления денежными потоками.

Кроме того, система управления денежными потоками необходима для выполнения как стратегических, так и краткосрочных планов предприятия, сохранения платежеспособности и финансовой устойчивости, более рационального использования его активов и источников финансирования, а также минимизации затрат на финансирование хозяйственной деятельности.

1. Виды денежных потоков:денежные потоки по основной деятельности;

денежные потоки по финансовой деятельности;

денежные потоки по инвестиционной деятельности.

2. Планирование денежных потоков:подготовка графиков платежей;

подготовка прогноза движения денежных средств;

модели оптимизации движения денежных средств;

формирование платежных календарей.

3. Анализ движения денежных средств:анализ отчета о движении денежных средств, составленного прямым методом;

анализ отчета о движении денежных средств составленного косвенным методом;

анализ платежеспособности предприятия.

4. Анализ финансовой устойчивости предприятия:анализ коэффициентов финансовой устойчивости;

анализ достаточности источников финансирования.

5. Методы оптимизации денежного потока:методы оптимизации денежного потока в краткосрочном периоде;

методы оптимизации денежного потока в долгосрочном периоде;

синхронизация денежного потока.