| ФЕДЕРАЛЬНОЕ АГЕНТСТВО ЖЕЛЕЗНОДОРОЖНОГО ТРАНСПОРТА ИРКУТСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ПУТЕЙ СООБЩЕНИЯ |

| Кафедра мировой экономики и экономической теории |

| КУРСОВАЯ РАБОТА |

| по дисциплине «Экономическая теория» |

| Валютная политика государства |

Выполнил: Головачук А.В. Группа: И-10-Ф2к Руководитель: канд. экон. наук, доц. Манченко Н.В. |

| ИРКУТСК 2010г. |

Оглавление

Оглавление 2

Введение 3

Глава 1. Сущность и виды валютной политики государства 5

1.1Общие аспекты 5

1.2 Виды валютной политики 7

1.3 Валютный курс 8

1.4 Основные инструменты валютной политики 10

Глава 2. Валютная политика России в 2009 году. 13

2.1 Общая характеристика экономической ситуации 13

2.2 Курсовая политика 13

2.3 Бивалютная корзина 14

2.4 Ситуация на валютном рынке 15

2.5 Ставка рефинансирования Банка России 17

Заключение 19

Список литературы 21

Введение

Формирование современной системы международных валютных отношений обычно относят к концу XIX - началу XX вв. В этот период сформировались объективные предпосылки для непосредственного участия государств в валютных отношениях. Значительные и резкие колебания курсовых соотношений, валютные кризисы стали оказывать весьма ощутимое влияние на национальные и мировую экономики, вызывая серьезные социально-экономические последствия.

Существенную роль сыграл постепенный отказ большинства стран мира от применения золотого стандарта как стихийного регулятора валютного курса. Это было связано с негативным влиянием золотого стандарта на процессы международной концентрации и централизации капитала.

Дальнейшее прогрессивное развитие международных валютных отношений обусловлено, главным образом, созданием мирового рынка товаров и услуг. А так же колоссальным увеличением всемирного товарооборота, глобализацией систем связи и транспорта, углублением международного разделения труда и, вследствие этого, широкой интернационализацией хозяйственных связей и формированием мировой системы хозяйств1sub_991.

Валютная политика направлена на достижение главных целей экономической политики государства - обеспечить устойчивость экономического роста, сдержать инфляцию и рост безработицы.

Конкретные задачи валютной политики включают в себя:

преодоление валютного кризиса и обеспечение валютной стабилизации;

введение валютных ограничений для активизации сальдо платежного баланса;

переход к конвертируемости валюты;

стимулирование притока иностранных инвестиций;

либерализацию валютного режима и др.

Актуальность выбранной мною темы заключается в том, что хотя уже достаточно давно известны методы валютной политики, в мире происходят локальные финансовые кризисы, мировые финансовые кризисы. Какими же основными методами пользуются уполномоченные органы государств для профилактики и сглаживания последствий финансовых кризисов я попробую разобраться в данной курсовой работе. Наиболее показателен в этом плане кризисный 2009 год, т.к. за этот период были задействованы многие инструменты валютной политики в России.

Глава 1. Сущность и виды валютной политики государства Общие аспекты

Международная деятельность любого государства предполагает выработку определенных норм и принципов организации национального валютного рынка, а также присутствия на мировых денежных рынках. Иными словами, необходимо формировать валютную политику, устанавливающую приоритеты в валютно-кредитных отношениях внутри страны и за ее пределами. По вопросу о сущности валютной политики в российской экономической литературе нет едино мнения.

В «Современном экономическом словаре» валютная политика трактуется как «составная часть экономической политики государства и внешнеэкономической политики, предоставляющая линию действий государства внутри и вне страны, производимую по средством воздействия на валюту, валютный курс, валютные операции»2. Она включает валютное регулирование и контроль, а также международное сотрудничество (в том числе участие в международных финансовых организациях).

Поскольку любая политика, и валютная в частности, есть совокупность действий, направленных на решении каких-либо задач, более точное определение этого термина может выглядеть следующим образом.

Валютная политика – совокупность государственных мероприятий, направленных на организацию внутреннего валютного рынка и определяющих принципы и нормы поведения страны в международных валютно-кредитных отношениях с целью достижения устойчивого макроэкономического роста.

Валютная политика страны формируется ее правительством, центральным банком, центральными финансовыми органами. В мировом масштабе валютная политика проводиться международными валютно-финансовыми организациями (МВФ, МБРР)

Юридически валютная политика регулируется валютными законодательством, под которым понимается совокупность правовых норм, регулирующих порядок совершения операций с национальной валютой и валютными ценностями в стране и за ее пределами, а так же валютными соглашениями.

Государство, проводя валютную политику, ставит стратегические и оперативные (тактические) цели.

Стратегическими целями являются: обеспечение конвертируемости национальной валюты страны и на основе устойчивого экономического роста, эффективное управление золотовалютными резервами.

Конвертируемость валюты – возможность свободно обменивать национальную валюту на валюту других стран и наоборот не только на внутреннем, но и на мировом валютном рынках. В документах МВФ дается понятие свободно пользуемой валюты – это валюта, которая широко применяется для платежей по международным операциям, является предметом активной торговли на основных валютных рынках. Конвертируемости национальной валюты могут достигнуть только страны с высоким уровнем экономического развития и достаточным объемом золотовалютных резервов.

Валютные резервы – это официальные запасы иностранной валюты в центральном банке и финансовых органах страны либо в международных валютно-кредитных организациях3. Они предназначаются преимущественно для международных расчетов, на случай непредвиденных ситуациях, а также для целей получения дохода и регулирования внутреннего рынка. Наряду с валютными резервами формируется и золотой запас страны. В рамках управления золотовалютными резервами государство осуществляет покупку более устойчивых валют, продает нестабильные валюты, регулирует запасы золота в стране.

Достижение стратегических целей основано на применении макроэкономических инструментов: регулировании платежного баланса, сдерживании инфляции, управлении денежной массы и пр. Одним из основных инструментов обеспечения стратегических целей является проведение эффективной дисконтной политики.

1.2 Виды валютной политикиДисконтная (учетная) политика – изменение учетной ставки центрального банка, направленное на регулирование валютного курса и платежного баланса путем воздействия на международное движение капиталов с одной стороны, и динамику внутренних кредитов, денежной массы, цен, совокупного спроса - с другой4.

Платежный баланс страны – это соотношение денежных платежей, поступающих в страну из-за границы, и всех ее платежей за границу в течение определенного периода времени (год, квартал, месяц)5. В платежном балансе находят стоимостное выражение все внешнеэкономические операции страны. В большинстве стран мира платежный баланс составляется по форме, рекомендованной Международным валютным фондом. Различают: внешнеторговый баланс, баланс услуг и некоммерческих платежей и баланс движения капиталов и кредитов. При этом активный платежный баланс – баланс, в котором поступления превышают платежи. Активное сальдо платежного баланса способствует укреплению экономического положения страны. Пассивный платежный баланс – баланс, в котором платежи превышают поступления. Обычное пассивное сальдо платежного баланса покрывается за счет использования своих валютных резервов либо с помощь иностранных займов и кредитов или ввоза капитала.

К тактическим целям относятся обеспечение устойчивости внутреннего валютного рынка, его четкой организации и контролируемости. Тактические цели достигаются путем организации валютного регулирования и валютного контроля, обслуживания внешнего долга, стимулирования экспортно-импортных отраслей и пр.

Формой валютной политики, направленной на достижение тактических целей, является девизная политика.

Девизная валютная политика – мероприятия государства по регулированию валютного курса путем покупки и продажи иностранной валюты6.

Девизная валютная политика реализуется в двух направлениях:

Путем установления режима валютного курса для национальной валюты;

Посредством его регулирования с помощью различных инструментов

Инструментами девизной валютной политики являются:

Валютные интервенции

Девальвация и ревальвация

Валютные ограничения

1.3 Валютный курсРежим валютного курса определяется государством индивидуально, в рамках проводимой денежно-кредитной политики. Как уже было отмечено, выделяются фиксированный, плавающий и смешанный режим валютных курсов.

Фиксированный валютный курс - устанавливается правительством или национальным банком страны и поддерживается определенными инструментами валютного регулирования. Фиксация курса может осуществляться с использование следующих вариантов:

Курс фиксируется к одной валюте, наиболее значимой на мировом рынке. Если такой валютой является доллар США, то подобная фиксация означает, что изменение курса национальной валюты к валюте третьей страны в точности будет соответствовать изменению доллара США

Валюта другой страны становится законными платежным средством. Это означает, что в государстве нет национальной валюты и, следовательно, национальной денежно-кредитной политики.

Фиксация курса к одной иностранной валюте. Обычно такая привязка осуществляется менее развитыми странами по отношению к валютам более развитых стран.

Фиксация курса к валюте страны основного партнера по внешнеторговой деятельности.

Фиксация курса к валютному композиту. Это значит, что существует привязка курса национальной валюты к курсам коллективных денежных единиц или к различным корзинам валют. Удельный вес напрямую зависит от доли страны во внешней торговле и на мировом валютном рынке.

Необходимо отметить, что в современной практике жестко фиксированные обменные курсы встречаются редко. Фиксированный курс может быть выгоден странам с равными уровнями экономического развития, параметрами инфляции и инструментами, выбранными для проведения денежно-кредитной политики.

Плавающий валютный курс (биржевой)- свободное соотношение двух валют, складывающееся под воздействием ряда экономических факторов, влияющих на их спрос и предложения на рынке. Государство может при определенных обстоятельствах оказывать воздействие на плавающий валютный курс путем проведения валютных интервенций.

1.4 Основные инструменты валютной политикиВалютные интервенции осуществляются для регулирования курса национальной валюты в интересах государства. Под валютнойинтервенцией понимается разовое целенаправленное воздействие центрального банка страны на валютный рынок и валютный курс, осуществляемое путем купли-продажи банком крупных партий иностранной валюты. Интервенция осуществляется, как правило, за счет золотовалютных резервов государства, а в некоторых случаях за счет своповых соглашений7, заключенных между центральными банками разных стран на определенный период.

Механизмы курсообразования при плавающем валютном курсе делается на «чистое плаванье» (без вмешательства центрального банка) и «грязное плаванье» (при открытых интервенциях центрального банка на внутреннем валютном рынке страны).

Для определения обменного курса при плавающем валютном режиме часто используется паритет покупательной способности валют – расчетный обменный курс, при котором каждая валюта обладает абсолютно одинаковой покупательной способностью в стране.

В любом режиме валютный курс может устанавливаться с применением механизма валютного управления и валютной корзины.

Под валютным управлением понимается прикрепление национальной валюты к ведущей иностранной валюте («якорной»), строгое регулирование денежной эмиссии в зависимости от объема официальных резервов в этой валюте.

Валютная корзина – это определенный набор валют, по отношению к которым определяется средневзвешенный курс одной валюты.

Кроме того, один из вариантов валютной политики предусматривает применение смешенного валютного курса, когда плавающий или фиксированный курсы устанавливаются в зависимости от вида проводимых операций, образуя компромиссные варианты, сочетающие в себе элементы обоих режимов валютных курсов, такие как: оптимальное валютное пространство, целевые зоны, валютный коридор.

Оптимальное валютное пространство – поддержание фиксированного валютного курса между ограниченной группой стран и плавающего валютного курса с остальными странами.

Целевые зоны – параметры валютного курса, с которым страна считает необходимым стремиться.

В определенный период времени для стимулирования тех или иных направлений в экономике правительство может посчитать целесообразными использовать девальвацию национальной валюты (с целью расширения экспорта экономического роста) или, наоборот, применять ревальвацию (для борьбы с инфляцией).

Девальвация представляет собой снижение курса национальной валюты по отношению к твердым валютам, международным счетным единицам. Девальвация может быть признана правительством страны официально, в законодательном порядке. При такой открытой девальвации правительство превращает ее в средство укрепления своей валюты путем изъятия из обращения части денежной массы или обмена обесценившихся денег. При скрытой девальвации происходит обесценивание бумажных денег, но изъятие части денежно массы не производиться.

Ревальвация – фактическое повышение курса национальной валюты к иностранным валютам.

Кроме того, режим валютного курса можно устанавливать путем введения валютного коридора, представляющего собой установление пределов колебаний национальной валюты к иностранным валютам.8

Валютные ограничения применяются в случае, когда необходимо ограничить влияние структурных и конъюнктурных факторов на валютный курс и стабилизировать ситуацию на валютном рынке.

Валютные ограничения – это устанавливаемые в законодательном и административном порядке правила и нормы по ограничению операций с валютными ценностями. К ним относятся регулирование ввоза и вывоза валюты из страны, обязательная продажа части валютной выручки предприятиями-экспортерами, запрещение свободной продажи иностранной валюты, государственный контроль над валютными операциями и пр.

Характеристика основных инструментов валютной политики дает основание делить их на две категории: рыночные и нерыночные (командно-административные).

Рыночные инструменты в свою очередь можно классифицировать на инструменты прямого и косвенного воздействия. Инструменты прямого воздействия включает в себя валютные интервенции.

К инструментам косвенного воздействия относятся инструменты денежно-кредитной, налоговой бюджетной политики, которые не влияют напрямую валютные отношения, но оказывают воздействие на изменение совокупной денежной массы в стране, на уровень инфляции, на платежеспособность участников рынков, на соотношение экспорта и импорта и многое другое, что в конечном итоге приводит к изменению валютного курса и порядка проведения валютной операции.

Нерыночные инструменты предполагают прямое административное воздействие со стороны правительства и центрального банка. Оно может проявляться в применении валютных ограничений (от обязательной продажи валютной выручки до полного запрета валютной операции).

Таким образом, от валютной политики зависит место государства в мировом пространстве, поскольку она во многом определяет темпы экономического развития страны.

Глава 2. Валютная политика России в 2009 году. 2.1 Общая характеристика экономической ситуацииСоотношение спроса и предложения иностранной валюты на внутреннем валютном рынке определялось состоянием мировых товарных и финансовых рынков, динамикой потоков капитала и курсовой политикой Банка России.

Мировые цены на сырьевые товары, составляющие основу российского экспорта, в течение большей части 2009 г. имели повышательную динамику, однако их среднегодовой уровень был существенно ниже, чем в предыдущем году. В результате положительное сальдо счета текущих операций платежного баланса в 2009 г. сократилось на 53% по сравнению с предыдущим годом и составило 49,0 млрд. долл. США9.

Трансграничные потоки частного капитала в течение 2009 г. существенно изменялись по направлению и величине, а их волатильность10 уменьшилась по сравнению с 2008 годом. Чистый отток частного капитала из России за 2009 г. составил 56,9 млрд. долл. США против 133,9 млрд. долл. США в 2008 году.

2.2 Курсовая политикаКурсовая политика Банка России в 2009 г. реализовывалась в рамках режима управляемого плавающего валютного курса и была направлена на обеспечение стабильности национальной финансовой системы, смягчение воздействия мирового финансового кризиса на российскую экономику. В январе Банк России завершил плавную поэтапную девальвацию рубля, зафиксировав верхнюю и нижнюю границы коридора колебаний стоимости бивалютной корзины с 23 января 2009 г. на уровне 41 и 26 руб. соответственно (рис. 1). Корректировка параметров курсовой политики была осуществлена с целью их приведения в соответствие с изменившимися внешними и внутренними экономическими условиями. Расширение указанного коридора стало также шагом к постепенному повышению гибкости курсообразования, что предполагает сокращение объемов операций Банка России на внутреннем валютном рынке, проводимых с целью воздействия на динамику курса рубля, и допускает увеличение волатильности курса рубля.

Для сглаживания резких колебаний номинального курса рубля к основным мировым валютам, не вызванных фундаментальными факторами, Банк России в 2009 г. продолжал использовать валютные интервенции. В целом за 2009 г. объемы операций Банка России на внутреннем валютном рынке существенно сократились по сравнению с предыдущим годом. По итогам 2009 г. объем покупки американской валюты Банком России составил 20,1 млрд. долл. США, а объем продажи единой европейской валюты – 2,3 млрд. евро (в 2008 г. совокупный объем продажи долларов США и евро Банком России составил 69,2 млрд. в долларовом эквиваленте).

2.3 Бивалютная корзинаУказанные факторы, определявшие спрос и предложение иностранной валюты на внутреннем валютном рынке, обусловили увеличение волатильности рублевой стоимости бивалютной корзины в 2009 г. по сравнению с предыдущим годом. В начале 2009 г. под влиянием низких цен на основные товары российского экспорта и продолжающегося чистого оттока частного капитала на российском валютном рынке сохранялась тенденция к ослаблению рубля. Стоимость бивалютной корзины достигла максимума 6 февраля – 40,9368 рублей. В последующие месяцы улучшение конъюнктуры мировых товарных и финансовых рынков способствовало укреплению рубля. Тенденция к снижению стоимости бивалютной корзины наблюдалась до начала июня. Затем динамика рублевой стоимости бивалютной корзины приобрела колебательный характер при отсутствии выраженной тенденции (рис. 1). По итогам 2009 г. стоимость бивалютной корзины по сравнению с 1.01.09 повысилась на 3,9% и на 1.01.10 составила 36,1590 рублей.

Рисунок 1

2.4 Ситуация на валютном рынке

Поведение профессиональных участников валютного рынка и их клиентов во многом определялось их курсовыми ожиданиями, которые в течение 2009 г. испытывали существенные изменения. В январе-феврале у основных экономических агентов (банковского сектора, нефинансовых организаций и населения) присутствовали сильные девальвационные ожидания в отношении рубля, о которых свидетельствует увеличение доли валютной составляющей в активах основных экономических агентов (долларизация активов). В период углубления финансового кризиса доля валютных активов в совокупных активах российского банковского сектора возросла до 37,0% (на 1.02.09). К концу февраля доля валютной составляющей в инвестициях банков в ценные бумаги достигла 29,7%, в кредитах нефинансовым организациям – 30,9%, в кредитах населению – 13,8%. В последующие месяцы наметилась тенденция к сокращению доли валютной составляющей в банковских активах (до 27,6% на 1.01.10), то есть наблюдалась их дедолларизация.

Аналогичные тенденции характеризовали действия субъектов нефинансового сектора российской экономики, которые также стремились нарастить свои валютные активы в условиях усиления девальвационных ожиданий и сокращали такие активы при стабилизации курсовых ожиданий. Так, в январе-феврале максимальных для 2009 г. значений достигли доли валютной составляющей во вкладах населения и депозитах небанковских организаций в российских банках, а также объем покупки наличной иностранной валюты населением у банков (10,7 млрд. долл. США суммарно за январь-февраль11).

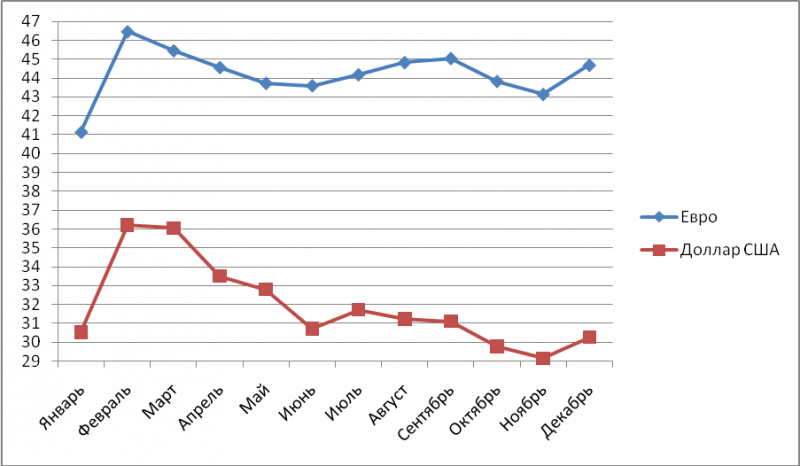

Рисунок 2

Динамика официальных курсов иностранных валют к рублю в 2009 году (руб.)12

Волатильность курсов основных иностранных валют к рублю в 2009 г. увеличилась по сравнению с 2008 годом. В январе – начале февраля 2009 г. продолжалось быстрое ослабление рубля к доллару США и евро. Максимальное за 2009 г. значение официального курса евро (46,8392 руб. за 1 евро) зафиксировано 5 февраля, доллара США (36,4267 руб. за 1 доллар) – 19 февраля. Эти показатели на 13,1 и 23,9% превышают официальные курсы названных валют на 1.01.2009. В марте-мае рубль быстро восстанавливался, в последующие месяцы тенденция номинального укрепления рубля к ведущим мировым валютам ослабла (рис. 2). По итогам 2009 г. официальный курс доллара США к рублю повысился на 2,7% по сравнению с 1.01.2009 – до 30,1851 руб. за доллар США на 1.01.2010, официальный курс евро увеличился на 4,9% – до 43,4605 руб. за евро.

2.5 Ставка рефинансирования Банка РоссииС 1 декабря 2008 г. Банк России установил ставку рефинансирования на уровне 13%, что является самым высоким процентом с декабря 2005г. Надо сказать, что данная мера стабилизации курса рубля подействовала не сразу, так как пик конверсионных операций наблюдался в январе-феврале 2009 г. Только начиная с марта последовала стабилизация валютного рынка, и, как следствие, Банк России начал постепенное понижение ставки рефинансирования (табл. 1).

Таблица 1

Ставка рефинансирования Банка России в 2009 г.

| Период действия | % |

| 1 декабря 2008 г. – 23 апреля 2009 г. | 13 |

| 24 апреля 2009 г. – 13 мая 2009 г. | 12,5 |

| 14 мая 2009 г. – 4 июня 2009 г. | 12 |

| 5 июня 2009 г. – 12 июля 2009 г. | 11,5 |

| 13 июля 2009 г. – 9 августа 2009 г. | 11 |

| 10 августа 2009 г. – 14 сентября 2009 г. | 10,75 |

| 15 сентября 2009 г. – 29 сентября 2009 г. | 10,5 |

| 30 сентября 2009 г. – 29 октября 2009 г. | 10 |

| 30 октября 2009 г. – 24 ноября 2009 г. | 9,5 |

| 25 ноября 2009 г. – 27 декабря 2009 г. | 9 |

| 28 декабря 2009 г. – 23 февраля 2010 г. | 8,75 |

Активность участников межбанковского внутреннего валютного рынка в 2009 г. по сравнению с 2008 г. значительно снизилась на фоне заметного уменьшения объемов внешнеторговых операций и сокращения чистого вывоза капитала частным сектором. В январе объемы операций на внутреннем валютном рынке были максимальными. В последующие месяцы относительная стабилизация конъюнктуры валютного рынка снизила спекулятивную привлекательность конверсионных сделок.

Заключение

В курсовой работе мною рассмотрена валютная политика государства, ее сущность, основные инструменты.

Валютная политика направлена на:

поддержание стабильности курса национальной валюты,

обеспечение функционирования органов валютного регулирования и валютного контроля,

регламентацию международных расчетов,

обеспечение желаемого воздействия страны с мировым валютным рынком.

Валютная политика призвана обеспечить экономическую безопасность страны, содействовать более быстрому росту ее экономики за счет расширения внешнеэкономических связей, создать условия для всесторонней интеграции экономики государства в мировое хозяйство.

Важная роль в валютном регулировании принадлежит Центральному банку России, который заключает межбанковские соглашения, представляет интересы государства в отношениях с национальными или центральными банками других государств, международными банками и другими финансово-кредитными учреждениями.

К основным функциям Центрального банка России относятся: проведение всех видов валютных операций, разработка сферы и системы обращения в стране иностранной валюты и ценных бумаг, издание нормативных актов, регулирование курса рубля к валютам других стран, выдача лицензий банкам на осуществление валютных операций.

Весьма существенный объем операций с иностранной валютой приходится на коммерческие банки, действующие на основе полного хозяйственного расчета и валютной самоокупаемости.

Ситуация на внутреннем валютном рынке России после серьезного ухудшения в конце 2008 – начале 2009 г. в последующие месяцы стала постепенно стабилизироваться. Курс рубля к основным иностранным валютам, резко снизившийся в начале 2009 г., сумел в значительной степени восстановиться к концу года. В условиях сокращения масштабов участия Банка России в операциях на внутреннем валютном рынке в 2009 г. увеличилась волатильность курса рубля к бивалютной корзине, доллару США и евро по сравнению с 2008 годом. Активность операторов межбанковского внутреннего валютного рынка значительно снизилась по сравнению с предыдущим годом на фоне уменьшения объемов внешнеторговых операций и сокращения чистого вывоза капитала частным сектором. Участники валютного рынка смогли адаптироваться к изменениям его конъюнктуры, а инфраструктура рынка сохранила свою работоспособность.

Таким образом, в 2009 г. российский финансовый рынок, находясь в меняющихся внешних и внутренних условиях, выдержал испытание кризисом и смог частично восстановиться. Основные участники финансового рынка продолжали осуществлять операции, инфраструктура рынка функционировала бесперебойно. Дальнейшее развитие российского финансового рынка зависит от многих факторов, среди которых важное значение имеет грамотная валютная политика государства.

Список литературы

Вострикова Л.Г. Валютное право. - Учебное пособие для вузов – М.:: Юстицинформ, 2006. – 460 с.

Международные валютно-кредитные и финансовые отношения учебник / под ред. Л.Н.Красавиной. 3-е изд., перераб. и доп. М.: Финансы и статистика, 2005. – 363 с.

Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б.Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М,2007. — 668 с.

Экономическая политика государства / Ю. Н. Мосейкин, И. И. Маловичко, Е. А. – М.: Российский университет дружбы народов, 2010. – 264 с.

Экономическая теория. Курс лекций / Е.М. Воробьев. – 2-е изд., испр. и доп. – М.: Эксмо, 2009. – 272 с.

Экономическая теория. Элементарный курс : учебное пособие / С.С. Носова. – М.: КНОРУС, 2010. – 510 с.

finmarket/ - финансовое информационное агентство «Финмаркет».

ru./ - википедия – свободная энциклопедия.

cbr/ - официальный сайт Банка России.

pmoney/ - интернет-журнал "Личные Деньги".

1 Вострикова Л.Г. Валютное право. - Учебное пособие для вузов – М.:: Юстицинформ, 2006.- с. 15.

2 Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б.Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М,2007. — 45 с.

3 Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б.Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М,2007. с.47.

4 Международные валютно-кредитные и финансовые отношения учебник / под ред. Л.Н.Красавиной. 3-е изд., перераб. и доп. М.: Финансы и статистика, 2005. с.163.

5 Экономическая теория. Элементарный курс : учебное пособие / С.С. Носова. – М.: КНОРУС, 2010. с.374.

6 Международные валютно-кредитные и финансовые отношения учебник / под ред. Л.Н.Красавиной. 3-е изд., перераб. и доп. М.: Финансы и статистика, 2005. с.165.

7 В данном случае имеется ввиду валютный своп - обмен платежных обязательств, деноминированных в одной валюте, на платежные обязательства, деноминированные в другой валюте.

8 Примером валютного коридора было введение режима «европейской валютной змеи» странами Европейского союза

9 Здесь и далее данные Банка России, опубликованные на сайте cbr/, если не указано иное.

10 Волатильность - статистический показатель, характеризующий тенденцию рыночной цены или дохода изменяться во времени.

11 По всем валютам в пересчете на доллары США по данным Банка России.

12 По данным finmarket/