Глава 2. Анализ динамики индекса РТС.

Характеристика динамики индекса РТС.Российская Торговая Система - первая и до сих пор единственная реально функционирующая система внебиржевой торговли ценными бумагами в России. Более того, Российская Торговая Система - самая крупная торговая площадка, специализирующаяся исключительно на торговле корпоративными ценными бумагами; ни одна российская биржа, даже такие крупные, как Московская Межбанковская Валютная Биржа, Московская Фондовая Биржа и другие, в сфере торговли корпоративными ценными бумагами не составляют заметной конкуренции этой внебиржевой системе, ни по числу эмитентов акции, которых котируются на этих торговых площадках, ни по числу участников торгов, ни по объемам торгов. И хотя биржевой сектор рынка пытается в последнее время увеличить объемы торговли корпоративными бумагами, внебиржевой сектор в лице Российской Торговой Системы остается лидером в данной сфере.

В нашем анализе будет проанализирован индекс RTSI, так как он является ведущим

индикатором рынка ценных бумаг России. Индекс РТС рассчитывается на основании цен 50 ликвидных акций наиболее капитализированных российских эмитентов.

Индекс РТС признается большинством участников российского рынка,

зарубежными инвесторами и инвестиционными компаниями в качестве основного

индикатора фондового рынка России, адекватно отражающего его состояние

и динамику. Это первый Индекс, в основе которого лежали цены реальных

сделок, заключенных в торговой системе. История расчета Индекса РТС

охватывает практически весь период существования организованного российского рынка ценных бумаг.

Суммарная капитализация акций, включенных в список для расчета Индекса по состоянию на 1 сентября 1995 года, не превышала USD13 млрд (по итогам 2009 года — более USD 650 млрд). Начальное значение Индекса РТС было определено в 100 пунктов.

Методика расчета Индекса РТС соответствует российским и иностранным

нормативным требованиям, предъявляемым к фондовым индексам, что является дополнительной гарантией для инвесторов. При расчете Индекса РТС соблюдаются все требования Федеральной службы по финансовым рынкам Российской Федерации. Индекс РТС соответствует также директивам Европейского парламента и требованиям директив Евросоюза UCITS (Undertakings for Collective Investment in Tradable Securities) к диверсификации базы расчета индекса, адекватности индикатора рынку и общедоступности.

Таблица 1

Исходные данные. Индекс РТС, пункты.

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | |

| январь | 172,31 | 173,53 | 287,53 | 345,56 | 611,1 | 637,21 | 1315,96 | 1842,93 | 1906,97 | 535,04 | 1473,81 |

| февраль | 170,93 | 164,76 | 290,75 | 383,23 | 670,14 | 716,42 | 1453,44 | 1858,14 | 2063,94 | 544,58 | 1410,85 |

| март | 231,88 | 169,46 | 350,75 | 360,33 | 752,66 | 669,07 | 1434,99 | 1935,72 | 2053,93 | 689,63 | 1572,48 |

| апрель | 226,87 | 180,68 | 386,1 | 422,37 | 631,11 | 670,36 | 1657,28 | 1935,51 | 2122,5 | 832,87 | 1572,84 |

| май | 190,21 | 208,8 | 391,26 | 467,1 | 581,07 | 674,44 | 1461,22 | 1780,33 | 2459,88 | 1087,59 | 1384,59 |

| июнь | 171,4 | 216,11 | 353,79 | 503,51 | 583,32 | 706,38 | 1494,63 | 1897,7 | 2303,34 | 987,02 | 1339,35 |

| июль | 194,09 | 196,12 | 326,23 | 457,02 | 540,27 | 778,93 | 1551,09 | 1993,96 | 1966,68 | 1017,47 | 1479,73 |

| август | 239,99 | 205,41 | 332,9 | 530,94 | 584,65 | 882,03 | 1626,69 | 1919,89 | 1646,14 | 1066,53 | 1421,21 |

| сентябрь | 199,08 | 180,25 | 334,06 | 566,62 | 631,65 | 1007,76 | 1549,99 | 2071,8 | 1211,84 | 1254,52 | 1507,66 |

| октябрь | 189 | 204,04 | 358,65 | 506,12 | 663,67 | 934,99 | 1613,57 | 2223,06 | 773,37 | 1348,54 | |

| ноябрь | 143,42 | 226,49 | 361,15 | 529,27 | 627,98 | 1037,26 | 1776,68 | 2220,11 | 658,14 | 1374,93 | |

| декабрь | 143,29 | 260,05 | 359,07 | 567,25 | 614,11 | 1125,6 | 1921,92 | 2290,51 | 631,89 | 1444,61 |

Проанализируем графическое изображение индекса. Для этого воспользуемся пакетом Excel.

Рис.1 Графическое изображение исходных данных (в пунктах).

Анализируя динамику индекса РТС за 10 лет можно выделить 4 периода.

Первый длится до середины 2005 года и характеризуется устойчивым равномерным ростом до уровня 706,38 в июне.

Второй начинается в июле скачком на 72 пункта до 778,93 в июле 2005 и заканчивается в августе в июле 2008 года. Период включает максимальное значение за всю историю наблюдений 2459,88 пунктов в мае. Характеризуется стремительным темпом роста. Общий прирост за период составил 195,71% (2303,34 / 778,93).

Третий характеризуется лавинообразным падением под влиянием мирового кризиса с августа 2008 до февраль 2009. Рынок «просел» в 3,61 раза (1966,68/544,58).

Заключительный этап начинается с марта 2009 года и длится до сих пор. Характерен ростом значения индекса с 689,63 пунктов в марте до 1507,66 в сентябре, что составило 227,49% (1507,66/ 689,63).

2.2 Анализ компонент, присутствующих в ряду.

Для выявления компонент временного ряда рассмотрим автокорреляционную функцию.

Рис.2 Графическое изображение автокорреляционной функции ряда

Из автокорреляционных функций видно, что в ряду присутствует ярко выраженная систематическая компонента. Функции очень равномерно и медленно затухают, значимые коэффициенты сохраняются до 30го лага. Выбросов на лагах, кратных периоду сезонности, нет. Следовательно, ярко выраженная сезонная компонента отсутствует.

2.3 Проверка ряда на стационарность.

Для того чтобы проверить является ли ряд стационарным, построим первые разности цен на квартиры

Первые разности определяются по формуле  .

.

Рис. 3 Графическое изображение ряда первых разностей

Рис. 4 Автокорреляционная функция первых разностей

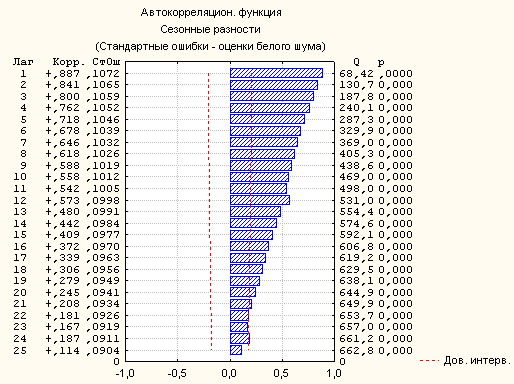

Рис. 5 Автокорреляционная функция сезонных разностей

Временной ряд нельзя назвать стационарным, так как имеются значимые коэффициенты автокорреляционной функции. Из графиков автокорреляционных функций сезонных и первых разностей видно, что сезонная компонента устранена не полностью. В автокорреляционной функции первых разностей индекса сохранились значимые выбросы, кратные периоду сезонности, а в функции сезонных разностей коэффициенты остались значимыми до 20 лага, что свидетельствует о том, что функция индекса РТС нелинейная и для приведения динамического ряда к стационарному виду необходимо подобрать другую функцию.

2.4 Выявление общей тенденции индекса РТС.

Для выявления общей тенденции временного ряда воспользуемся методом скользящих средних. Рассмотрим простые скользящие средние. При их расчете средняя относится к середине периода сглаживания. Основным достоинством простой скользящей средней является то, что динамический ряд скользящих средних гораздо более плавный, чем исходный ряд, поэтому при корректном выборе периода сглаживания скользящее среднее лучше отражает закономерности. Так как ряд не имеет плавную тенденцию, можно взять период сглаживания равным 7 месяцам.

Рис.4. Пятимесячная скользящая средняя

По графику скользящей средней можно сделать вывод о том, что ряд принял более плавный характер. Так сгладились незначительные колебания индекса в марте 2004 года, марте 2006, а также колебания 2 половины 2007 года и скачок в июне 2008. Тенденция приняла более плавный характер. Таким образом, в тенденции временного ряда можно выделить четыре основных периода: 1) март 2000 – лето 2005 – плавный равномерный рост индекса; 2) июль 2005 – сентябрь 2008 – резкий рост индекса до уровня 2459,88 (максимум); 3) сентябрь 2008 – январь 2009 – период падения индекса под влиянием кризиса; 4) февраль 2009 – сентябрь 2009 – период резкого роста индекса с наименьшего значения в январе-535,04 до августовского 1421,21

Построение модели тенденции и прогнозирование.

Рассмотрев все возможные функции, был сделан вывод, что наиболее точно отражает характер тенденции временного ряда экспоненциальная функция

Рис. 5. Экспоненциальная функция индекса РТС

Таблица 2

Ошибки модели.

| Показатель | SE | MAD | MSE | MAPE | MPE |

| Индекс РТС | 524,31 | 370,31 | 270678,5 | 0,35 | 0,358 |

Для прогноза на t шагов вперед (в нашем случае на 1 шаг) необходимо задать значения переменных  Поскольку у нас нет данных о будущих значениях индекса РСТ, то получим их путем прогноза

Поскольку у нас нет данных о будущих значениях индекса РСТ, то получим их путем прогноза

Значение = 196,83*exp(0,02*t)

Находим прогноз будущих значений индекса РТС

Подставляем

t =131,132,133 (так как у нас130 наблюдений)

Значение131 = 196,83*exp(0,02*t)=2703,60.

Значение132 = 196,83*exp(0,02*t)=2758,22.

Значение133 = 196,83*exp(0,02*t)=2813,94.

Так как в ряду отсутствует сезонность и очевидно, что данная модель не подходит для построения прогноза, то рассмотрим другие модели, выберем наилучшую модель для и построим прогноз.

2.6 Построение адаптивных моделей прогнозирования.

Модель Хольта

Построим адаптивную модель с помощью модели Хольта. Включим функцию построения прогноза на 3 наблюдения вперед. Выбор именно этого промежутка основывается на том, что для фондового рынка в принципе проблематично сделать прогноз более, чем на 6 месяцев вперед. В условиях посткризисной неопределенности брать промежуток в более, чем 3 наблюдения было бы нелогичным.

С помощью перебора по сетке выберем наилучшую модель. Такая модель получилась при параметрах α=0,9 и γ=0,1.

Рис. 6 Модель Хольта при α=0,9, γ=0,1

Рис. 7 Автокорреляционная функция распределения остатков

Рис. 8 Нормальный вероятностный график остатков

Таблица 3

Ошибки модели.

| Показатель | SE | MAD | MSE | MAPE | MPE |

| Индекс РТС | 119,63 | 86,43 | 14091,79 | 0,09 | 0,005 |

По модели видно, что амплитуда остатков увеличивается, также в автокорреляционной функции имеются значимые коэффициенты, а на нормальном вероятностном графике остатки очень отличаются от прямой. Что касается ошибок, то они значительно меньше, чем у модели построенной на предыдущем этапе.

Модель Хольта-Уинтерса

Модель Хольта-Уинтерса имеет следующий вид:

l - сезонный цикл

Построим модель с помощью программы Statistica. Построим прогноз на 3 наблюдения вперед.

Рис.9 Модель Хольта-Уинтерса с параметрами α=0,9,δ=0,1,γ=0,2

Рис. 10. Автокорреляционная функция остаточной компоненты

Рис. 11. Нормальный вероятностный график остатков.

Амплитуда остатков увеличивается, что говорит о том, что модель на более поздних периодах отражает тенденцию временного ряда хуже, чем на более ранних этапах. На нормальном вероятностном графике видно, что остатки имеют s-образную форму, то есть отходят от общей прямой.

В автокорреляционной функции остатков на лагах появляются значимые коэффициенты, что может говорить о том, что сезонность не полностью устранена. В то же время ошибки по последней модели наименьшие из всех выше рассмотренных.

Таблица 4

Сводная таблица по ошибкам 3 моделей.

| Показатель | SE | MAD | MSE | MAPE | MPE |

| Экспоненциальная | 524,31 | 370,31 | 270678,5 | 0,35 | 0,35 |

| Хольта 0,9-0,1 | 119,63 | 86,43 | 14091,79 | 0,09 | 0,005 |

| Хольта-Уинтерса | 116,82 | 80,49 | 13437,46 | 0,106 | 0,009 |

Анализируя ошибки по 3 моделям можно сделать вывод, что наиболее адекватной моделью является модель Хольта - Уинтерса. Во-первых, она имеет наименьшие ошибки. Кроме того, распределение остатков у нее ближе всего к нормальному.

Сведем в таблицу полученные прогнозные значения по 3 моделям. Для моделей Хольта и Хольта – Винтерса прогноз высчитывается программой STATISTICA. По экспоненциальной функции расчет 3 прогнозных значений произведен выше. Учитывая, что наиболее адекватной моделью является 3, при необходимости использования прогнозных значений мы рекомендуем пользоваться именно ей.

Таблица 5

Сводная таблица по прогнозным значениям 3 моделей.

| Показатель | Экспоненциальная | Хольта 0,9-0,1 | Хольта-винтерса |

| ноябрь | 2703,60 | 1582,246 | 1601,812 |

| декабрь | 2758,22 | 1601,092 | 1669,648 |

| январь | 2813,94 | 1619,938 | 1675,042 |

2.7 Пути выхода из кризиса на фондовом рынке.

Для преодоления кризиса на рынке ценных бумаг необходимы в первую очередь антикризисные меры со стороны основных регулирующих органов.

Предлагаемые меры по усилению регулирования рынка ценных бумаг Банком России:

выход на качественно новый уровень банковского регулирования фондового рынка – создание банковского консорциума во главе с ЦБ РФ. В состав консорциума должны входить: Банк России, Сбербанк РФ, Внешторгбанк, Внешэкономбанк, Газпромбанк, Россельхозбанк, Банк Москвы и др. Задачи консорциума: массовая скупка ценных бумаг для увеличения спроса на них; поддержание процентных ставок на фондовом и кредитном рынках; стабилизация доходности государственных ценных бумаг и курсов корпоративных бумаг;

Регулирование биржевых операций ФСФР:

наделение ФСФР функциями антикризисного регулятора рынка. Необходимо ввести на биржи представителей ФСФР и наделить их функциями оперативных регуляторов;

варьирование суммарной короткой позицией участников рынка. В предкризисный период короткая позиция по деньгам могла составлять 200-300% собственных средств участников торгов. Однако курсы акций в течение короткого времени могут резко измениться.

Практика показала, что они могут снизиться за четыре дня на 40–60%. Если инвесторы вложили в акции весь собственный капитал и заемные средства в размере свыше 100% собственного капитала, их массовое банкротство неминуемо. Поэтому короткую позицию по деньгам целесообразно установить в размере 50–70% от общей суммы собственных средств участников торгов;

Важную роль в контроле над игроками на понижение курсов акций играет пороговое значение короткой позиции по бумагам. Рост коротких позиций по бумагам – это предвестник начала крупномасштабной игры на понижение и, как следствие, усиления кризиса. Короткую позицию по бумагам необходимо ограничить 40–50% общей рыночной стоимости бумаг;

Несмотря на многие проблемы, с которыми столкнулся в настоящее время российский рынок ценных бумаг, следует отметить, что это молодой, динамичный и перспективный рынок, который развивается на основе массового выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований и холдинговых структур, привлекающих средства на акционерной основе. Кроме того, рынок ценных бумаг играет важную роль в системе перераспределения финансовых ресурсов государства и необходим для нормального функционирования рыночной экономики.

Поэтому восстановление и регулирование развития фондового рынка является одной из первоочередных задач, стоящих перед правительством, для решения которой необходимо принятие долгосрочной государственной программы развития и регулирования фондового рынка и строгий контроль за ее исполнением.

Заключение

Фондовые индексы являются неотъемлемым структурным элементом мировой финансовой системы. Кроме традиционных функций агрегированных индикаторов рынка ценных бумаг, индексы используются в качестве базы для создания производных финансовых инструментов, находят применение в области управления активами, играют значительную роль в оценке макроэкономической ситуации и инвестиционного климата в стране. На наш взгляд, главной проблемой, с которой сталкиваются при изучении фондовых индексов – возможность прогнозирования его динамики. Это очень дорогостоящий процесс, поскольку в модели необходимо учитывать не только показатели хозяйственной деятельности предприятий, но и общие макроэкономические, политические и даже экологические факторы, о чем свидетельствует недавняя экологическая катастрофа в мексиканском заливе и последовавшее за ним обвал акций компании BP (снизились на 30% за 4 торговые сессии на лондонской фондовой бирже). Некоторые факторы предсказать либо очень трудно, либо вообще нереально. Поэтому создание новых статистических моделей для изучения фондового рынка с как можно большим числом анализируемых фактором должно являться приоритетом. Кроме того, сейчас в России недостаточно хорошо изучена взаимосвязь между различными отраслями экономики, так как многие из них не имеют хозяйственных связей между собой, а работают исключительно на экспорт. В этой ситуации изменение одних отраслевых структурных преобразований должно быть подвергнуто всестороннему анализу на предмет влияния на другие сектора. Для этого необходимо строить новые индексы, показывающие такую взаимосвязь. Пока что индексный анализ ведется лишь для отдельных секторов экономики, что в условиях кризиса недопустимо. Так же хотим отметить важность исследования фондового рынка на предмет неповторения событий кризиса 2008 года. Для этого необходимо выявлять тенденции, приведшие к столь стремительному обвалу фондового рынка и предотвращать их. Для этой цели так же необходимо построение современных статистиче5ских моделей. В заключение хотим отметить, что фондовый рынок является отражением реального сектора. Для того, чтобы была возможность строить качественные долгосрочные прогнозы необходимо в первую очередь модернизировать экономику и устранить имеющиеся дисбалансы.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный закон от 22.04.96 39-ФЗ О рынке ценных бумаг.

2. Постановление ФКЦБ России от 31.08.2001 23 О предоставлении организаторами торговли на рынке ценных бумаг информации по результатам сделок с использованием денежных средств и/или ценных бумаг, переданных брокером в заем клиенту (маржинальных сделок).

3. Приказ ФСФР России от 15.12.2004 04-1245/пз-н Об утверждении Положения о деятельности по организации торговли на рынке ценных бумаг.

4. Приказ ФСФР России от 20.04.2005 05-13/пз-н Об утверждении Порядка уведомления организатором торговли на рынке ценных бумаг о включении (об исключении) ценных бумаг в список (из списка) ценных бумаг, допущенных к торгам.

5. Приказ ФСФР России от 21.03.2006 06-29/пз-н Об утверждении Положения о внутреннем контроле профессионального участника рынка ценных бумаг.

6. Салин В.Н., Добашина И.В. Биржевая статистика: Учеб. пособие. - М.: Финансы и статистика, 2007.

7. Белых Л.П. Основы финансового рынка. М.: Финансы, ЮНИТИ, 1999.

8. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. М.: Финансы и статистика, 2004.

9. Миркин Я.М. Рынок ценных бумаг России: воздействие фундаментальных факторов, прогноз и политика развития. М.: Альпина Паблишер, 2002

10. Рынок ценных бумаг. Учебник./ Под ред. В.А. Галанова, А.И. Басова. 2-е изд., перераб. и доп. М.: Финансы и статистика, 2001.

11. Ческидов Б.М. Рынок ценных бумаг и биржевое дело. Курс лекций. М.: Издательство Экзамен, 2002.

12. Берзон Н.И., Аршавский А.Ю., Буянова Е.А. Фондовый рынок. Учебное пособие для вузов. Изд. 3-е, перераб. и доп. М.: Вита-Пресс, 2002.

13. Основы государственного регулирования финансового рынка. Учебное пособие для юридических и экономических вузов. / Рот А., Захаров А., Миркин Я., Бернард Р., Баренбойм П., Борн Б. М.: Юридический дом Юстицинформ, 2002.

14. Абламская Л.В., Бабешко Л.О. Основы финансового анализа рынка ценных бумаг. Ч.1: Учебно-практическое пособие для слушателей МЦДО / Финансовая академия при Правительстве РФ. Международный центр дистанционного обучения. - М.: ФА, 1999.

15. Гитман Л. Дж., Джонк М.Д. Основы инвестирования: Пер. с англ. / Академия народного хозяйства при Правительстве РФ. - М.: Дело, 1997.

16. Дефоссе Г. Фондовая биржа и биржевые операции: Пер. с фр. - 2-е изд. - М.: Церих-ПЭЛ, 1995.

17. Каменева Н.Г. Организация биржевой торговли: Учебник для студ. вузов по экон. спец. - М.: Банки и биржи: ЮНИТИ,1998.

18. Фондовый рынок: Учеб. пос. для вузов экон. профиля / Н.И. Берзон, Е.А. Буянова, М.А. Кожевников и др.; Под ред. Н.И. Берзона. - 2. изд.- М.: ВитаПресс,1999.

19. Эрлих А.А. Технический анализ товарных и финансовых рынков: Прикладное пособие. - М.: ИНФРА-М, 1996. - 176 с.

20. micex.

21. rts.

Приложения.

Список акций в листинге РТС.

| № п/п | Код в RTS Standard | Наименование эмитента/ПИФ, УК | Вид/тип ценных бумаг |

| 1 | HYDR | ОАО "РусГидро" | Акция обыкновенная |

| 2 | LKOH | ОАО "ЛУКОЙЛ" | Акция обыкновенная |

| 3 | SBER | Сбербанк России ОАО | Акция обыкновенная |

| 4 | TATN | ОАО "Татнефть" им.В.Д.Шашина | Акция обыкновенная |

| 5 | URSI | ОАО "Уралсвязьинформ" | Акция обыкновенная |

| Котировальный список А второго уровня | |||

| 6 | ОАО "Сибирьтелеком" | Акция обыкновенная | |

| 7 | ОАО "ЦентрТелеком" | Акция обыкновенная | |

| 8 | ОАО "Иркутскэнерго" | Акция обыкновенная | |

| 9 | ОАО "Ленэнерго" | Акция обыкновенная | |

| 10 | ОАО "Ленэнерго" | Акция привилегированная | |

| 11 | ОАО "Магнит" | Акция обыкновенная | |

| 12 | ОАО "Мосэнерго" | Акция обыкновенная | |

| 13 | ОАО "МОЭСК" | Акция обыкновенная | |

| 14 | ОАО "Мечел" | Акция обыкновенная | |

| 15 | ОАО "Нижнекамскнефтехим" | Акция обыкновенная | |

| 16 | ОАО "Нижнекамскнефтехим" | Акция привилегированная | |

| 17 | ОАО "ВолгаТелеком" | Акция обыкновенная | |

| 18 | ОАО "ВолгаТелеком" | Акция привилегированная | |

| 19 | ОАО "ОГК-1" | Акция обыкновенная | |

| 20 | ОАО "ОГК-2" | Акция обыкновенная | |

| 21 | ОАО "Энел ОГК-5" | Акция обыкновенная | |

| 22 | ОАО ОМЗ | Акция обыкновенная | |

| 23 | ОАО "Ростелеком" | Акция привилегированная | |

| 24 | ОАО "Северо-Западный Телеком" | Акция обыкновенная | |

| 25 | ОАО "Татнефть" им.В.Д.Шашина | Акция привилегированная | |

| 26 | ОАО "Волжская ТГК", ОАО "ТГК-7" | Акция обыкновенная | |

| 27 | ОАО АФК "Система" | Акция обыкновенная | |

| 28 | ОАО "Акрон" | Акция обыкновенная | |

| 29 | ОАО "Аптечная сеть 36,6" | Акция обыкновенная | |

| 30 | ОАО "Белон" | Акция обыкновенная | |

| 31 | CHMF | ОАО "Северсталь" | Акция обыкновенная |

| 32 | ОАО "Челябинский цинковый завод" | Акция обыкновенная | |

| 33 | ОАО "ДИКСИ Групп" | Акция обыкновенная | |

| 34 | FEES | ОАО "ФСК ЕЭС" | Акция обыкновенная |

| 35 | ОАО "Дальневосточное морское пароходство" | Акция обыкновенная | |

| 36 | ОАО "ГАЗКОН" | Акция обыкновенная | |

| 37 | ОАО "ГАЗКОН" | Облигации | |

| 38 | ОАО "ГАЗ-сервис" | Акция обыкновенная | |

| 39 | ОАО "ГАЗ-сервис" | Облигации | |

| 40 | GMKN | ОАО "ГМК "Норильский никель" | Акция обыкновенная |

| 41 | ОАО "Группа Разгуляй" | Акция обыкновенная | |

| 42 | ОАО "ИНТЕР РАО ЕЭС" | Акция обыкновенная | |

| 43 | ОАО Концерн "КАЛИНА" | Акция обыкновенная | |

| 44 | ОАО "Группа ЛСР" | Акция обыкновенная | |

| 45 | MAGN | ОАО "ММК" | Акция обыкновенная |

| 46 | ОАО "Холдинг МРСК" | Акция обыкновенная | |

| 47 | ОАО "МРСК Северного Кавказа" | Акция обыкновенная | |

| 48 | ОАО "МРСК Центра и Приволжья" | Акция обыкновенная | |

| 49 | ОАО "МРСК Сибири" | Акция обыкновенная | |

| 50 | ОАО "МОСТОТРЕСТ" | Акция обыкновенная | |

| 51 | ОАО "Компания "М.видео" | Акция обыкновенная | |

| 52 | NLMK | ОАО "НЛМК" | Акция обыкновенная |

| 53 | ОАО "НМТП" | Акция обыкновенная | |

| 54 | NVTK | ОАО "НОВАТЭК" | Акция обыкновенная |

| 55 | ОАО "ОГК-3" | Акция обыкновенная | |

| 56 | ОАО "ОГК-4" | Акция обыкновенная | |

| 57 | ОАО "ОГК-6" | Акция обыкновенная | |

| 58 | ОАО "ОПИН" | Акция обыкновенная | |

| 59 | ОАО "Фармстандарт" | Акция обыкновенная | |

| 60 | ОАО "Группа Компаний ПИК" | Акция обыкновенная | |

| 61 | PLZL | ОАО "Полюс Золото" | Акция обыкновенная |

| 62 | PMTL | ОАО "Полиметалл" | Акция обыкновенная |

| 63 | Закрытый ПИФ недвижимости "Новые горизонты" под управлением ЗАО УК "Прогрессивные инвестиционные идеи" | Паи инвестиционные | |

| 64 | ОАО "Распадская" | Акция обыкновенная | |

| 65 | ROSN | ОАО "НК "Роснефть" | Акция обыкновенная |

| 66 | ОАО "РОСИНТЕР РЕСТОРАНТС ХОЛДИНГ" | Акция обыкновенная | |

| 67 | RSTR | Открытый индексный ПИФ "Тройка Диалог - Индекс РТС Стандарт" под управлением ЗАО "УК "Тройка Диалог" | Паи инвестиционные |

| 68 | ОАО "ИК РУСС-ИНВЕСТ" | Акция обыкновенная | |

| 69 | SBERP | Сбербанк России ОАО | Акция привилегированная |

| 70 | ОАО "Селигдар" | Акция обыкновенная | |

| 71 | ОАО "СИТРОНИКС" | Акция обыкновенная | |

| 72 | SNGS | ОАО "Сургутнефтегаз" | Акция обыкновенная |

| 73 | SNGSP | ОАО "Сургутнефтегаз" | Акция привилегированная |

| 74 | ОАО "Банк "Санкт-Петербург" | Акция обыкновенная | |

| 75 | ОАО "Северсталь-авто" | Акция обыкновенная | |

| 76 | ОАО "Синергия" | Акция обыкновенная | |

| 77 | ОАО "ТГК-1" | Акция обыкновенная | |

| 78 | ОАО "ТГК-5" | Акция обыкновенная | |

| 79 | ОАО "ТГК-6" | Акция обыкновенная | |

| 80 | ОАО "ТГК-9" | Акция обыкновенная | |

| 81 | URKA | ОАО "Уралкалий" | Акция обыкновенная |

| 82 | ОАО "МДМ Банк" | Акция привилегированная | |

| 83 | ОАО "ВЕРОФАРМ" | Акция обыкновенная | |

| 84 | ОАО "Корпорация ВСМПО-АВИСМА" | Акция обыкновенная | |

| 85 | VTBR | ОАО Банк ВТБ | Акция обыкновенная |

| 86 | ОАО "ВБД ПП" | Акция обыкновенная | |

| 87 | ОАО "ЦМТ" | Акция обыкновенная | |

| 88 | ОАО "ЦМТ" | Акция привилегированная | |

| 89 | ОАО "ПРОТЕК" | Акция обыкновенная | |

| 90 | ОАО "Кузбасская Топливная Компания" | Акция обыкновенная |