Вступ

За умов сучасної української економіки проблема інвестиційних ризиків є особливо гострою через нестабільність податкового режиму, падінння курсу національної валюти, низьку купівельну спроможність значної частини населення. Тому для капіталовкладників, які мають справу з вітчизняним ринком, особливо важливо ретельно обраховувати можливий вплив інвестиційних ризиків.

Метою розрахункової роботи є закріплення теоретичних та відпрацювання практичних навичок про загальні принципи, форми та методи інвестиційного менеджменту, а саме: поглиблення фундаментальних знань в області теорії й практики оцінки економічної ефективності інвестиційних проектів; придбання навичок дисконтування й компаундування грошових потоків.

До основних завдань розрахункової роботи належать:

– придбання навичок практики дисконтування й капіталізації;

– вивчення загальнотеоретичних підходів до оцінки інвестиційних проектів (методи NPV, PP, IRR, PI). Показник чистої приведеної вартості (NPV) являє собою різницю між дисконтованими доходами та дисконтованими затратами інвестиційного проекту. Показник індексу рентабельності (PI) являє собою відношення дисконтованих доходів до дисконтованих затрат інвестиційного проекту. Індекс рентабельності – це відношення дисконтованих грошових потоків до початкових інвестицій.

1. Вартість грошей у часі

Завдання 1.1

Визначити, що більш вигідно, одержати в даний час 25400 грн. або одержати через 3 років 32500 грн. За умови, що існує альтернативність розміщення коштів за ставкою складних відсотків 18% річних, які нараховуються: а) щокварталу; б) щомісяця.

Розв’язання

Загальна формула для визначення майбутньої вартості має такий вигляд:

FVn =PV0 (1+r) (1+r)… (1+r) = PV0 (1+r)n

Якщо відсотки нараховуються декілька разів на рік, майбутня ватрість знаходимо за формулою:

FVn =PV0 (1+r/n)nm

де m – число нарахувань (щомісячно, щоквартально і т.ін.);

r – ставка відсотку (дисконту) для стандартного періоду;

n – число періодів.

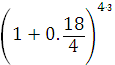

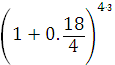

FV3=25400

=43075,4 (грн);

=43075,4 (грн);

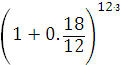

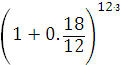

FV=25400

=43412,14 (грн).

=43412,14 (грн).

Висновок: в даному випадку краще отримати зараз 25400 грн з подальшим розміщенням їх за ставкою складних відсотків, які нараховуються щомісяця.

Завдання 1.2

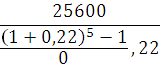

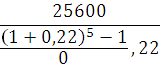

Визначити, яким повинен бути розмір внесків, які здійснюються до комерційного банку наприкінці кожного року для створення через 5 років фонду розміром 25600 грн, за умови, що банк щорічно нараховує на вклад складні відсотки за ставкою 22% річних.

Розв’язання

Формула, що дозволяє визначити майбутню вартість ануїтету, має такий вигляд:

![]()

де А – сума щоперіодних ануїтетних виплат;

![]() – аннуїтетний фактор майбутньої вартості за n періодів при нормі доходу (ставці відсотка) i.

– аннуїтетний фактор майбутньої вартості за n періодів при нормі доходу (ставці відсотка) i.

А=

=3307,49 (грн).

=3307,49 (грн).

Висновок: у кінці кожного року розмір грошових вкладів повинен складати 3307,49 грн для створення через 5 років фонду розміром 25600 грн, за умови, що банк щорічно нараховує на вклад складні відсотки за ставкою 22% річних.

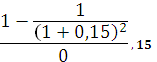

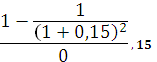

Завдання 1.3

Визначте, яку мінімальну суму, як повернення боргу, погодилися б ви одержати одноразово в даний момент часу, якщо вам альтернативно пропонують щорічно, протягом 2 років, наприкінці року отримувати на депозитний рахунок суму розміром 2300 грн. За умови щорічного нарахування відсотків за складною ставкою 15% річних.

Розв’язання

PV0=2300

=3739,8 (грн).

=3739,8 (грн).

Висновок: мінімальна сума, як повернення боргу становить 3739,8 грн.

2. Оцінка інвестиційних проектів в умовах визначеності

Завдання 2.1

Визначити показники чистої приведеної вартості та індексу рентабельності двох проектів. Вибрати який з інвестиційних проектів є більш вигідним за умови, що ставка відсотку становить а) 8%, б) 15%, n=3 роки.

Вихідні дані

| Варіант | Проект | Величина початкових інвестицій, млн. грн. | Грошові потоки по рокам, млн. грн. | ||

| 1-й рік | 2-й рік | 3-й рік | |||

| 4 | А | – 90 | 40 | 70 | 80 |

| В | – 115 | 35 | 150 | 10 | |

Розв’язання

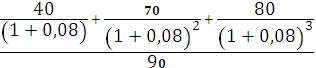

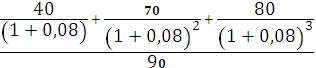

NPVA=-90+![]()

![]() +

+

+

+

=-90+37,04+60,01+63,51=70,56 млн грн.

=-90+37,04+60,01+63,51=70,56 млн грн.

NPVA=-90+

+

+

+

+

=-90+34,78+52,93+52,60=50,31 млн грн.

=-90+34,78+52,93+52,60=50,31 млн грн.

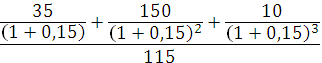

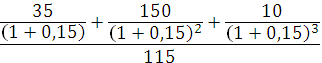

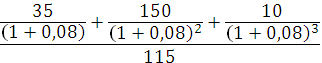

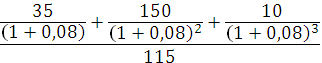

NPVВ=-115+

+

+

+

+

=-115+30,43+113,42+6,58=35,43 млн грн.

=-115+30,43+113,42+6,58=35,43 млн грн.

NPVВ=-115+![]()

![]() +

+

+

+

=-115+32,41+128,6+7,94=53,95 млн грн.

=-115+32,41+128,6+7,94=53,95 млн грн.

РІА=

=

=![]()

![]() =1,78 млн. грн.

=1,78 млн. грн.

РІА=

=

=![]()

![]() =1,56 млн. грн.

=1,56 млн. грн.

РІВ=

=

=![]()

![]() =1,31 млн. грн.

=1,31 млн. грн.

РІВ=

=

=![]()

![]() =1,47 млн. грн.

=1,47 млн. грн.

Висновок:

при ставці відсотка 8% та 15% за показником чистої теперішньої вартості проект А є більш вигідним;

при ставці відсотка 8% та 15% за показником індекса рентабельності проект А є більш вигідним.

Завдання 2.2

Визначити показник внутрішньої норми доходності проекту, який розрахований на 3 роки. Зробити висновки.

Вихідні дані

| Варіант | Грошові потоки по рокам, тис. грн. | |||

| 0 (Початкові інвестиції) | 1 | 2 | 3 | |

| 4 | – 1300 | 300 | 900 | 200 |

Розв’язання

Візьмемо r1=2% и r2 =20%

NPV1=-1300+![]()

![]() +

+![]()

![]() +

+![]()

![]() =-1300+294,12+865,05+188,47=47,64 тис грн.

=-1300+294,12+865,05+188,47=47,64 тис грн.

NPV2==-1300+![]()

![]() +

+![]()

![]() +

+![]()

![]() =-1300+250+625+115,74=-309,26 тис грн.

=-1300+250+625+115,74=-309,26 тис грн.

IRR=2%+![]()

![]() (20%-2%)=2%+

(20%-2%)=2%+![]()

![]() 18%=4,4%

18%=4,4%

Висновок: IRR= 4,4% – це таке граничне значення доходності, нижче якого при реалізації проекту опускатися не можна.

Завдання 2.3

Зробити оцінку прийнятності проекту за показником простого терміну окупності (PP), використовуючи вихідні дані, наведені в додатку В.

Вихідні дані

| Варіант | Грошові потоки по рокам, тис. грн | ||||

| 1 | 2 | 3 | 4 | 5 | |

| 4 | – 60 | – 45 | 35 | 45 | 55 |

Розв’язання

-60–45=-105 тис. грн.

-105+35=-70 – 1-й рік

-70+45=-25 – 2-й рік

PP=2+25/55=2,455 роки

Висновок: за показником простого терміну окупності проект є прийнятним.

Завдання 2.4

Розрахувати показник чистої теперішньої вартості, якщо дані наступні ставки відсотку: r=5%, 15%, 10%. Проранжувати показники за ступенем пріоритетності.

Вихідні дані

| Варіант | Грошові потоки по рокам, тис. грн | |||

| 0 | 1 | 2 | 3 | |

| 4 | -290 | 180 | 185 | 210 |

Розв’язання

NPV1=-290+![]()

![]() +

+![]()

![]() +

+![]()

![]() =-290+171,43+167,8+181,41=230,64 тис грн.

=-290+171,43+167,8+181,41=230,64 тис грн.

NPV2==-290+![]()

![]() +

+![]()

![]() +

+![]()

![]() =-290+156,52+132,89+138,1=144,49 тис грн.

=-290+156,52+132,89+138,1=144,49 тис грн.

NPV3==-290+![]()

![]() +

+![]()

![]() +

+![]()

![]() =-290+163,64+152,89+157,78=184,31 тис грн.

=-290+163,64+152,89+157,78=184,31 тис грн.

Висновок: за ступенем пріоритетності показники слід проранжувати таким чином: найбільш прийнятний NPV1, далі – NPV3, найменш прийнятний NPV2.

Завдання 2.5

Зробити оцінку прийнятності проекту за показником індексу рентабельності, використовуючи вихідні дані, наведені в додатку В.

Вихідні дані

| Варіант | Грошові потоки по рокам, тис. грн | ||||

| 1 | 2 | 3 | 4 | 5 | |

| 4 | -50 | -25 | 42 | 25 | 30 |

Розв’язання

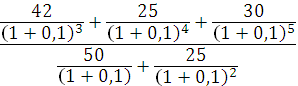

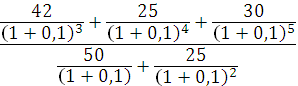

РІ=

=

=![]()

![]()

Висновок: даний проект за показником індексу рентабельності є прийнятним, оскільки PI![]()

![]() 1.

1.

Завдання 2.6

Розрахувати внутрішню норму доходності проекту, дані по якому наведені у додатку В.

Вихідні дані

| Варіант | Грошові потоки по рокам, тис. грн | |||

| 0 | 1 | 2 | 3 | |

| 4 | -50 | 15 | 23 | 45 |

Візьмемо r1=5% і r2 =50%

NPV1=-50+![]()

![]() +

+

+

+

=-50+14,29+20,86+38,87=24,02 (тис. грн.)

=-50+14,29+20,86+38,87=24,02 (тис. грн.)

NPV2=-50+![]()

![]() +

+

+

+

=-50+10+10,22+13,33=16,45 (тис. грн.)

=-50+10+10,22+13,33=16,45 (тис. грн.)

IRR=5%+![]()

![]() (50%-5%)=5%+

(50%-5%)=5%+![]()

![]() 45%=31,71%

45%=31,71%

Висновок: IRR=31,71% – це таке граничне значення доходності, нижче якого при реалізації проекту опускатися не можна.

3. Оцінка інвестиційних проектів в умовах невизначеності

Завдання 3.1

Розрахувати дохідність активу за допомогою моделі оцінки дохідності капітальних активів, використовуючи вихідні дані, наведені у додатку В.

Вихідні дані

| Варіант | Дохідність безризикового активу, % | Середня норма дохідності по ринку в цілому, % | бета-коефіцієнт |

| 4 | 5 | 9 | 1,2 |

Розв’язання

Ra=0,05+1,2 (0,09–0,05)=0,098 (9,8%)

Висновок: дохідність активу дорівнює 9,8%

Завдання 3.2

Розрахувати середньозважену вартість капіталу підприємства А, використовуючи вихідні дані, наведені в Додатку В. Як зміниться середньозважена вартість капіталу підприємства А, якщо частку позичкового капіталу зменшити на 10%

| Варіант | Частка власного капіталу | Частка позичкового капіталу | Рівень дивідендних виплат, % | Рівень ставки відсотків за кредит, % | Ставка податку на прибуток, % |

| 4 | 0,35 | 0,65 | 7,4 | 13 | 0,25 |

Середньозважена вартість капіталу дорівнює:

WACC=(1–0,25)·0,13·0,65+0,074·0,35=0,063+0,0259=0,0889 (8,89%);

Якщо частку позичкового капіталу зменшити на 10%, то середньозважена вартість капіталу буде дорівнювати:

WACC=(1–0,25)·0,13·0,55+0,074·0,35=0,0536+0,0259=0,0795 (7,95%).

Висновок: середньозважена вартість капіталу дорівнює 8,89%, якщо частку позичкового капіталу зменшити на 10%, то середньозважена вартість капіталу буде дорівнювати 7,95%.

Висновки

Таким чином, умови економічної невизначеності, в яких змушені діяти інвестори, спричинять вплив тих чи інакших факторів ризику на їхні майбутні прибутки. Інвестиційні ризики загрожують зменшенням прибутків порівняно з можливими або навіть збитками. Тому при прийнятті рішень з питань щодо інвестиційної діяльності керівництво фірм, банків або інвестфондів має обов’язково враховувати вплив інвестиційних ризиків.

В даній розрахунковій роботі закріплені основи теоретичних відомостей про інвестиційну діяльність, відпрацювані практичні навички про загальні принципи, навички дисконтування й компаундування грошових потоків, форми та методи інвестиційного менеджменту, теорія й практика оцінки економічної ефективності інвестиційних проектів.

Для кількісної оцінки інвестиційної діяльності застосовуються різні статистико-математичні методи, в яких обчислюють показники ефективності проекту в умовах несприятливих для інвестицій подій.

Показник чистої приведеної вартості (NPV) являє собою різницю між дисконтованими доходами та дисконтованими затратами інвестиційного проекту. Чиста приведена вартість – це сума початкових інвестицій (зі знаком «–») та дисконтованих грошових потоків за n років.

Показник індексу рентабельності (PI) являє собою відношення дисконтованих доходів до дисконтованих затрат інвестиційного проекту. Індекс рентабельності – це відношення дисконтованих грошових потоків до початкових інвестицій.

Список використаної літератури

Долан Е.Дж., Линдсей Д. Макроекономика.-С-Пб., 1994

Дорнбуш Р., Фішер С. Макроекономіка.-К.:Основи, 1996

Економічна теорія в 2-х кн. Навч.посібник/ За ред. Г. Ватаманюка.- К.:Заповіт, 1997

«Евро и доллар». – «Вопросы экономики», 1999, №1

Лагутін В.Д. Гроші та грошовий обіг.-К.:Основи, 1996

Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика.- М.:Республика, 1992

Макконнелл К.Р., Брю С. Макроекономіка (аналітична економія).-Львів: Просвіта, 1997

Маршалл А. Принципы политической экономики.-Т.1.-М.:1984

Сало І.В. Фінансово-кредитна система України иа перспективи її розвитку.-К., 1995

Самюелсон П., Нордхауз В. Макроекономіка.-К.:Основи, 1995

Сивый В., Балыка С. Управление хозяйственным риском // Бизнес информ. – 1998. – №12. – С. 23–27.

Тувакова Н.В. Історичний досвід України у творенні національної грошової одиниці.-К., 1997

Устенко О.Л. Теория экономического риска: Монография. – К.: МАУП, 1997. – 164 с.

Уткин Э.А.: Новые финансовые инструменты рынка, – М, 1997

Щукін Б.М. Інвестиційна діяльність: Методичний посібник. – К.: МАУП, 1998. – 68 с.